WEB UNIVERSITY 不動産投資スタートには必須検討項目!避けたい空室リスク 2020.03.19

不動産投資のリスクとして思い浮かぶものは何ですか?「天災」、「家賃下落」、「金利上昇」…などがありますが、恐らく最も多くの方が一番初めに考えるのは「空室リスク」なのではないでしょうか。不動産投資で借り手がいない状態つまり「空室」は、収入が「0」になってしまい、長く続くようであれば、収支のバランスが崩れてしまいます。今回の講義では、空室の現状、シミュレーションをする上で注意すべき点などをお伝えします!

\ 本日の講義内容はこちら… /

-不動産投資をスタートするにあたり、経営におけるリスクとは?

-日本全国の賃貸住宅の空室率は、実際どれくらいなの?

-避けたい空室。賃貸住宅の供給過多が空室の原因となっている?

-空室率の原因は他にも!空室率を押し上げる古い賃貸住宅

-不動産投資時必須!空室リスクを想定したシミュレーションを

-不動産投資における空室リスク対策で大事な取り組みは?

-空室率を最小限にして、安定した不動産投資を!

不動産投資をスタートするにあたり、経営におけるリスクとは?

不動産投資を始めるに際して、行うかどうかの重要な判断材料となるのは、経営シミュレーションです。

不動産投資においては、火災や事故などによる消失、あるいは使えないといった物理的なリスクを除き、経営にフォーカスしたリスクでは主に、①空室リスク、②家賃下落リスクの2つがあります。

一定の支払いを行うことにより、この2つのリスクを回避する策が、管理会社(サブリース会社)との間に結ぶ一括借上契約(サブリース契約)です。

一括借上契約を行った場合、オーナーは入居者との間で契約をはじめ賃料等のやり取りを行いません。手間がかからず楽という面がある一方、どうしても、空室がどれくらいであるか、賃料のアップダウン状況はどうか、などというリスクをあまり気にしなくなってしまいがちです。

一括借上(サブリース)契約では、空室リスク、賃料下落等のリスクを管理会社(サブリース会社)が負う対価として、一定額が徴収される形となります。

もちろん、契約形態は管理会社とオーナー間での金額契約と、管理会社と入居者での契約で差額があるので、対価として一定額を徴収される形にはなりません。

極端な例ですが、急に家賃が下落した場合や空室が続く場合などは、管理会社はそのマイナス分の負担をしなければいけないということになるのです。こうしたこともあって、オーナーと管理会社の間では、定期的に賃料設定を見直す契約改定が行われることになります。つまり、一括借り上げだから安心と思っていても、空室が続くようであれば、その安心は担保されないわけです。よって、空室が出ないような物件でないと、一括借り上げのメリットそのものも享受できません。

それでは、実際に今の日本における空室率はどのくらいなのでしょうか?

日本全国の賃貸住宅の空室率は、実際どれくらいなの?

不動産投資を始める方にとっては、空室率は非常に気になるポイントかと思います。そもそも空室リスクの高いエリアには物件を購入しないと判断できるからです。

それでは実際にデータを見てみましょう。

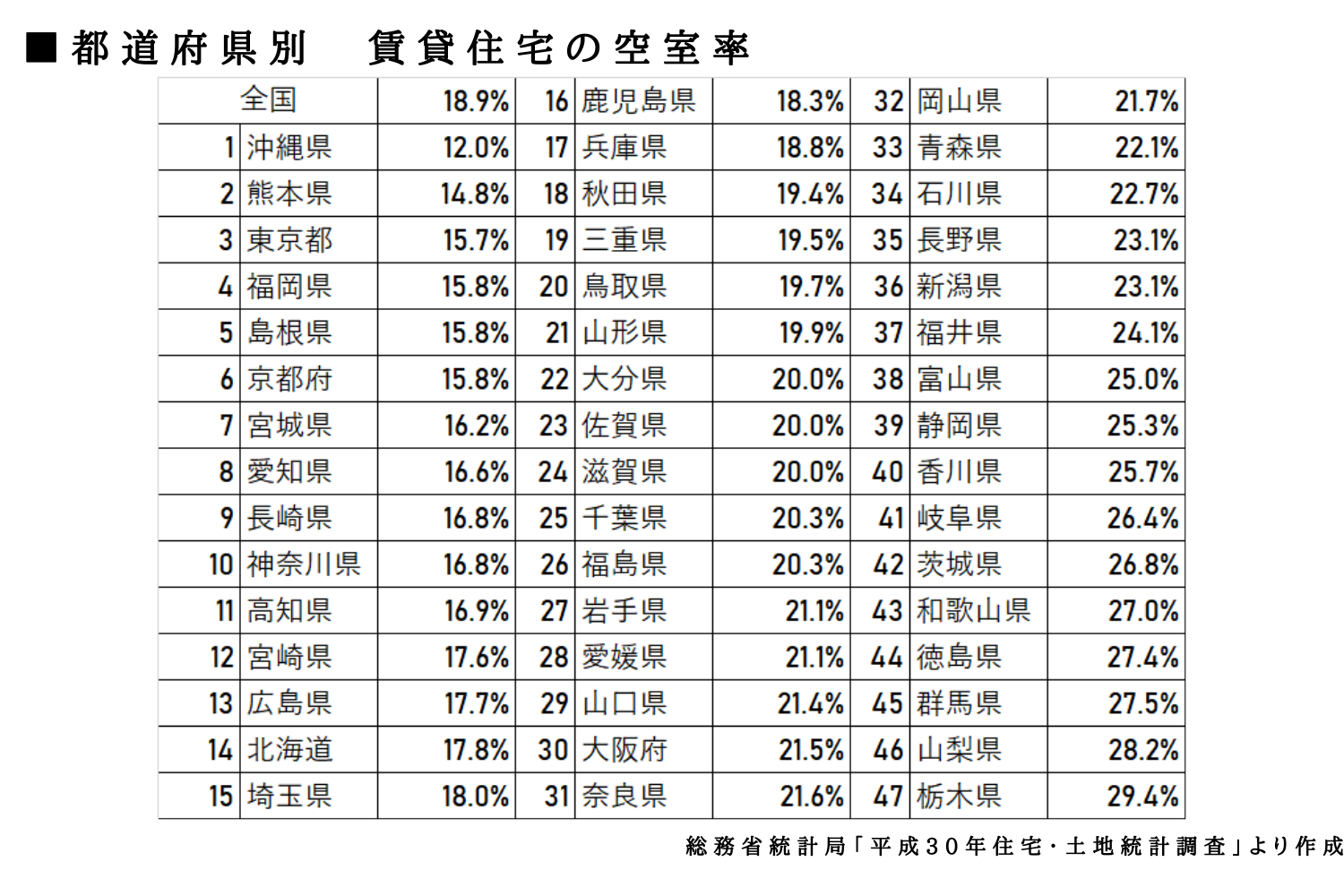

総務省統計局のデータによると、賃貸住宅の空き家率(2018年)は全国で約19%です。

[グラフ1]

エリアごとの差はありますが、低いエリアでも12%以上の空室があります。総務省統計局の「住宅・土地統計調査」では、市町村別のデータもあるので、気になる方は調べてみるといいかもしれません。

賃貸管理業を展開している民間会社では、その会社が預かっている物件の空室率が数%という数値で、上記総務省統計局が出している空室率とは明らかに乖離があります。この乖離は、どうして生まれているのでしょうか?

要因の一つは、19%という数字の中には建て替えなどの予定があるため入居者募集を積極的に行っていない空き家が含まれています。また、リフォーム中の物件もあります。老朽化が進み築年数が古く現在の耐震基準を満たしていない賃貸住宅は、入居者から敬遠されがちとなり、空室率も上がってしまいます。

そして、経年のため空室率が上がると、リフォームや建て替えを検討する賃貸住宅は増え始めてきますが、建替えを決意した場合、その時点で入居者の募集を停止するのが一般的です。このように積極的に募集しない物件の空き部屋もカウントされているため数字が大きくなっているのです。次に大きな要因は、人口減少などで需要に陰りが見えている、あるいはそもそも賃貸需要が見込めないような場所に建つ賃貸住宅では、どうしても空室になりがちです。

このようなことが相まって、賃貸住宅の空室率が高まっていると思われます。

避けたい空室。賃貸住宅の供給過多が空室の原因となっている?

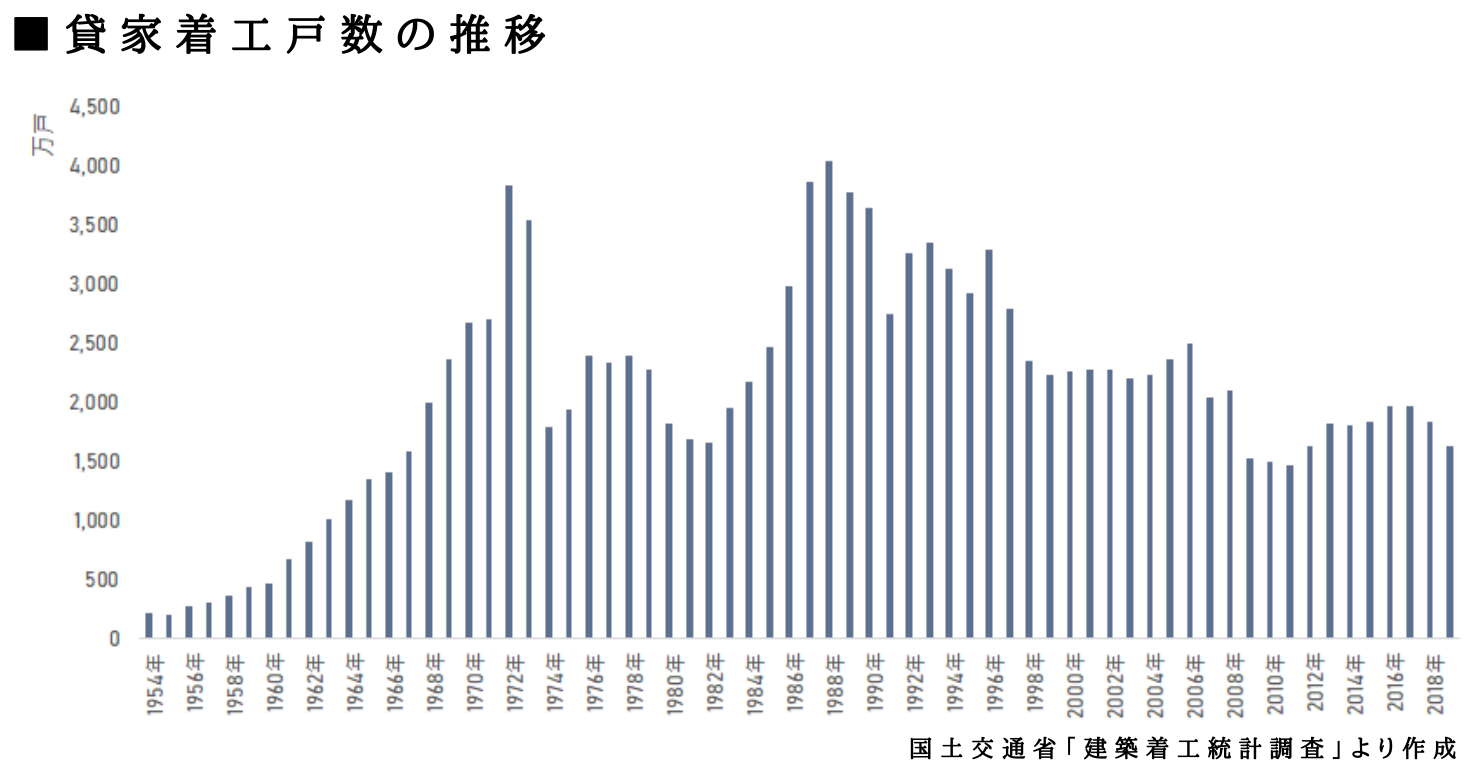

最近、賃貸住宅が供給過多ではないのかという不動産投資に関する文献をよく見かけます。本当にそうなのでしょうか?賃貸住宅の供給過多が空室リスクに直結してしまうのでしょうか?以下は、国土交通省の公表した新築着工戸数のデータです。

[グラフ2]

これを見ると、リーマンショック以降の大きな落ち込みからは少しずつ改善しているものの、それ以前と比べると少ないのが分かります。近年の貸家着工戸数は、全体を通してみればそれほど多いというわけではなさそうです。また、供給量を考える際、賃貸住宅そのものの数ではなく、「設備が時代に合っていない」「見た目が古すぎる」といった検討にすらあがらない賃貸住宅を除外して考えるべきではないでしょうか。[グラフ2]で見た通り、過去には現在以上に賃貸住宅は建てられていました。賃貸住宅の空室が多い理由を検討してみると、日本国内に古い賃貸住宅が多く存在することがあげられるのです。

空室率の原因は他にも!空室率を押し上げる古い賃貸住宅

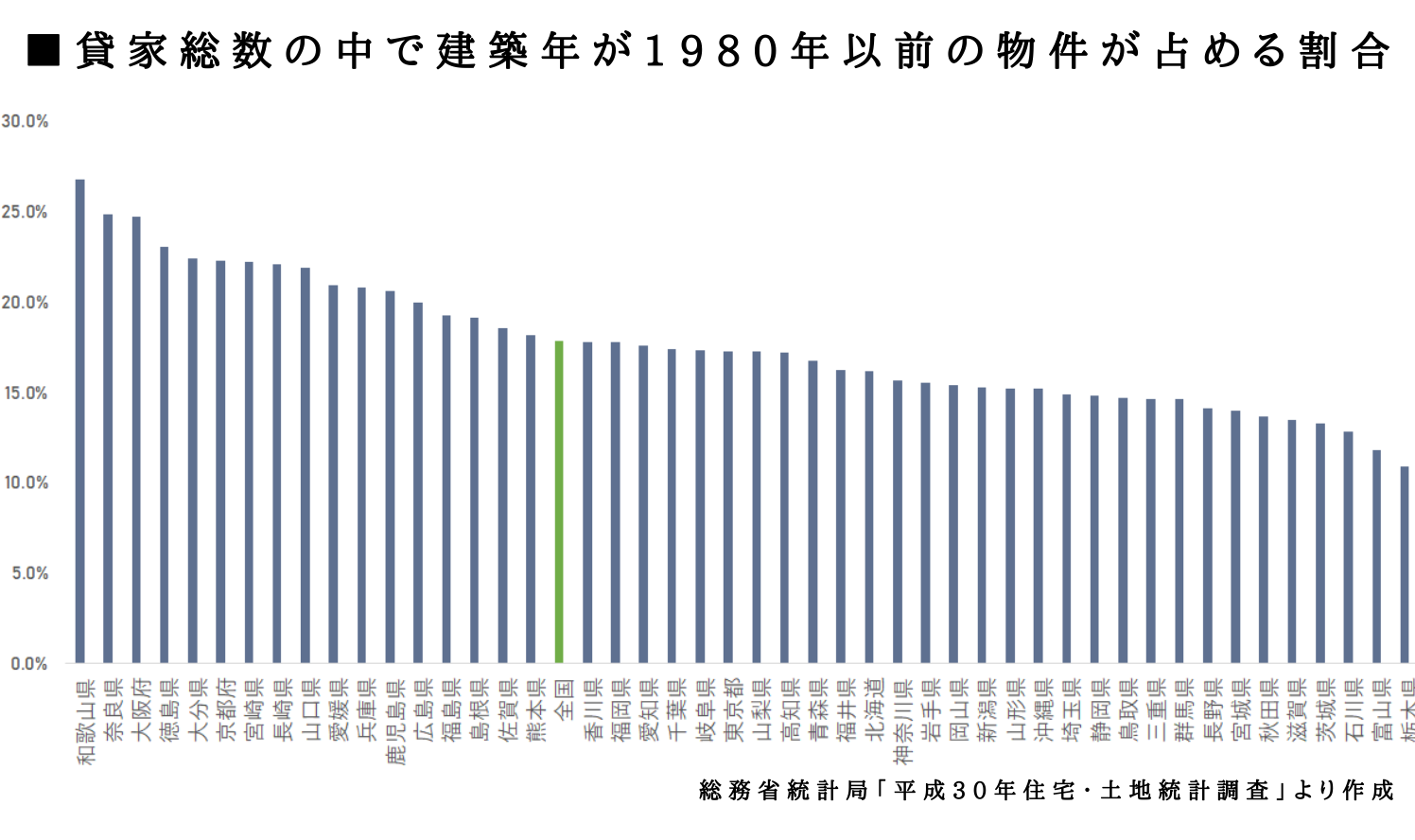

賃貸住宅における空室は、築年数の古い物件で多く見られます。日本には、1980年以前に建てられた(=旧耐震基準)貸家が多く存在しています。以下は都道府県別に、貸家総数において1980年以前に建てられた物件が占める割合を降順に並べたものです。

全国平均では、賃貸住宅の20%を超える物件が旧耐震で、和歌山県は最も多く26.8%となっています。その中には建て替えを控えて、募集停止となっている物件もあると思われますが、これらも空室率には含まれています。これらの古い物件が、立地が申し分ない、もしくはオーナーが日々のメンテナンスやリフォームに力を入れていたり、家賃も相場より低めだったりすると、空室は発生しないかもしれません。しかし、そうではなく築浅と同じ家賃、同条件で、設備や内装・外観が古ければ皆さんはどちらを選ぶでしょうか?不動産投資で供給過多による空室リスクを考える際、データを正面から見るのではなく、競合とならないような物件を除外するという概念を持つようしましょう。

不動産投資時必須!空室リスクを想定したシミュレーションを

たとえ一括借上契約を行っていたとしても、経営シミュレーションにおいては様々なリスクを検討するようにしましょう。たとえば、空室リスク、家賃下落リスク、金利上昇リスクなどです。空室率に関して言えば、最初に不動産会社や賃貸管理会社に現時点での管理物件の空室率をヒアリングするようにしましょう。それを①中間のシナリオとし、そこからマイナス10%程低く見積もった空室率を②空室率が最もよくないシナリオと考えて、それぞれでシミュレーションを作ってみるとよいでしょう。もっとも、こういったシミュレーションを作成できないような会社はパートナー企業としてふさわしくないと考えていいのかもしれません。緻密なシミュレーション、計画が不動産投資成功へのカギとなります。

不動産投資における空室リスク対策で大事な取り組みは?

しっかりと計画を練った上で不動産投資をスタートさせたその後、空室リスク対策としては具体的にどのようなことに取り組めばよいのでしょうか。まずは、水回り設備品は、年数とともに劣化や汚れが目立ってきます。また機能は進化していくので、入居希望者から古いという印象を持たれる前に交換するようにしましょう。水回り設備(お風呂、トイレ、洗面所)は、1箇所に集中していることが多く、また同一業者に依頼が可能なので、工賃を考えると、同時に交換・改装した方がいいでしょう。また、賃料の設定も非常に重要です。出来るだけ高めにしたいと思うのは当然のことです。しかし、入居がなければ元も子もありません。周辺賃料の動向を確認しながら、「高すぎるから」という理由で断られないような賃料にするようにしましょう。

空室率を最小限にして、安定した不動産投資を!

今回の講義では、空室リスクを下げる方法をご説明しました。一言に空室率といっても、入居者の募集を積極的に行っていない空き家や、古い賃貸住宅など色々な原因があることが分かりましたね。空室になりにくい条件の不動産を選択し、こまめにメンテナンスすることが非常に大事です。不動産投資は非常に長いお付き合いとなります。きっちりシュミレーションをして、安定した不動産投資を目指しましょう!

その他の講義はこちらから

不動産投資の大学