WEB UNIVERSITY 日本にも今後到来?インフレ時代におけるリスク対策法とは 2020.02.20

今回は「インフレと不動産」についての授業です。

「インフレ、インフレって聞くけどそもそもインフレってなに?」

「日本ってインフレなの?」

「インフレになると何が心配なの?」

「インフレリスクにはどんな対策をしたらいいの?」

などなど、インフレについて深堀していきましょう!

\ 本日の講義内容はこちら… /

-そもそもインフレとはどんな状況のこと

-日本銀行によるインフレ誘導

-日本はインフレ状態か?

-インフレリスクと様々な資産防衛策

-インフレの可能性が高まる日本でのリスク対策としての不動産投資

-デフレ時は家賃下落のリスクがあるのか?

-インフレ時代を前に何もしないということがリスクに

そもそもインフレとはどんな状況のこと

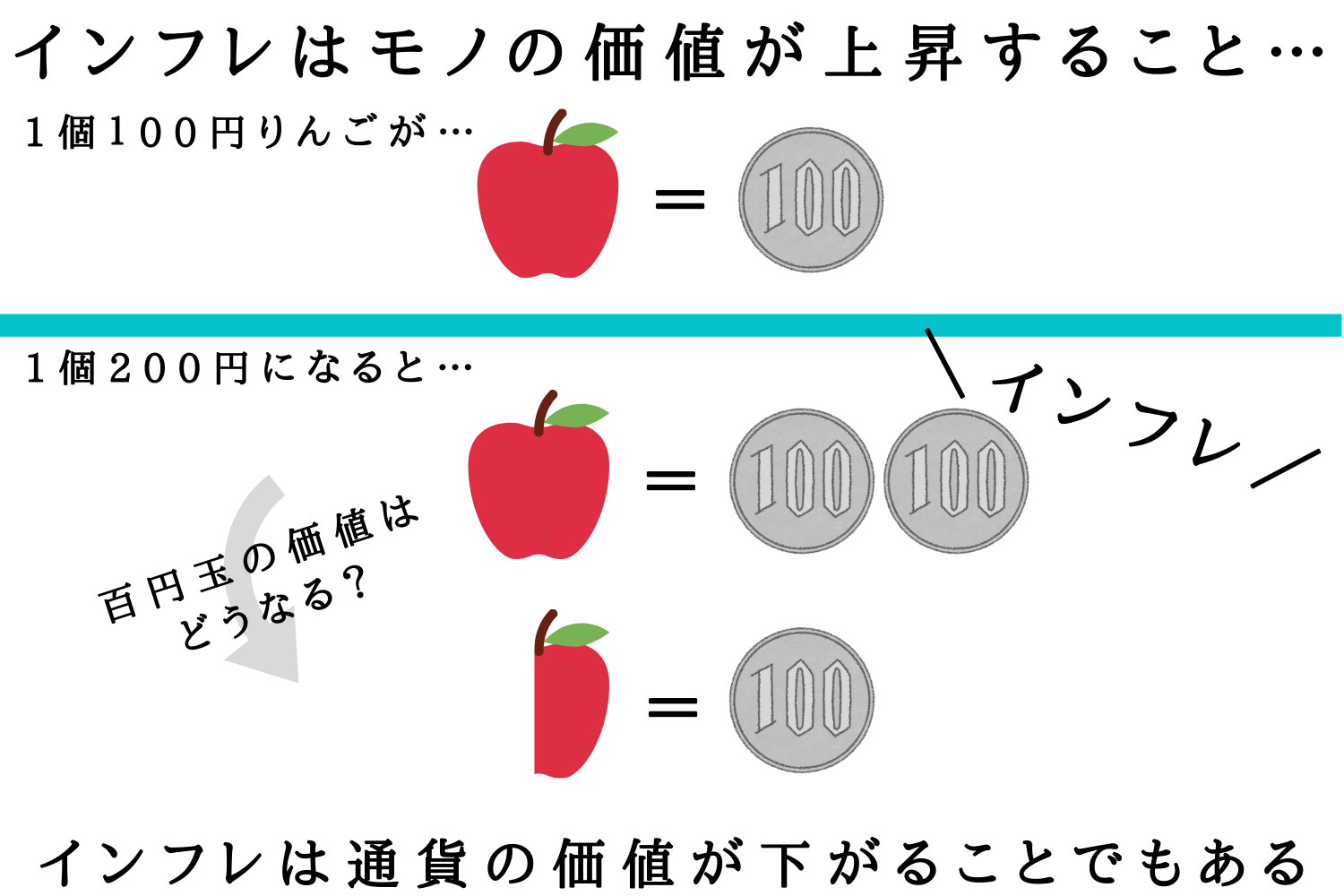

インフレとはインフレーションのことで、物価の上昇を表します。食品の値上げ、ビールの値上げ、タクシーの料金の値上げ…など、これらはすべて物やサービスの値段が上がるインフレと言えます。

一方でインフレは、支払うお金の量が増えており、通貨価値が下落していることも意味します。

極端な例ですが、1個100円のリンゴが1個200円になったとき、支払うお金の量は倍に増えた、つまりお金の価値が半減したことになります。

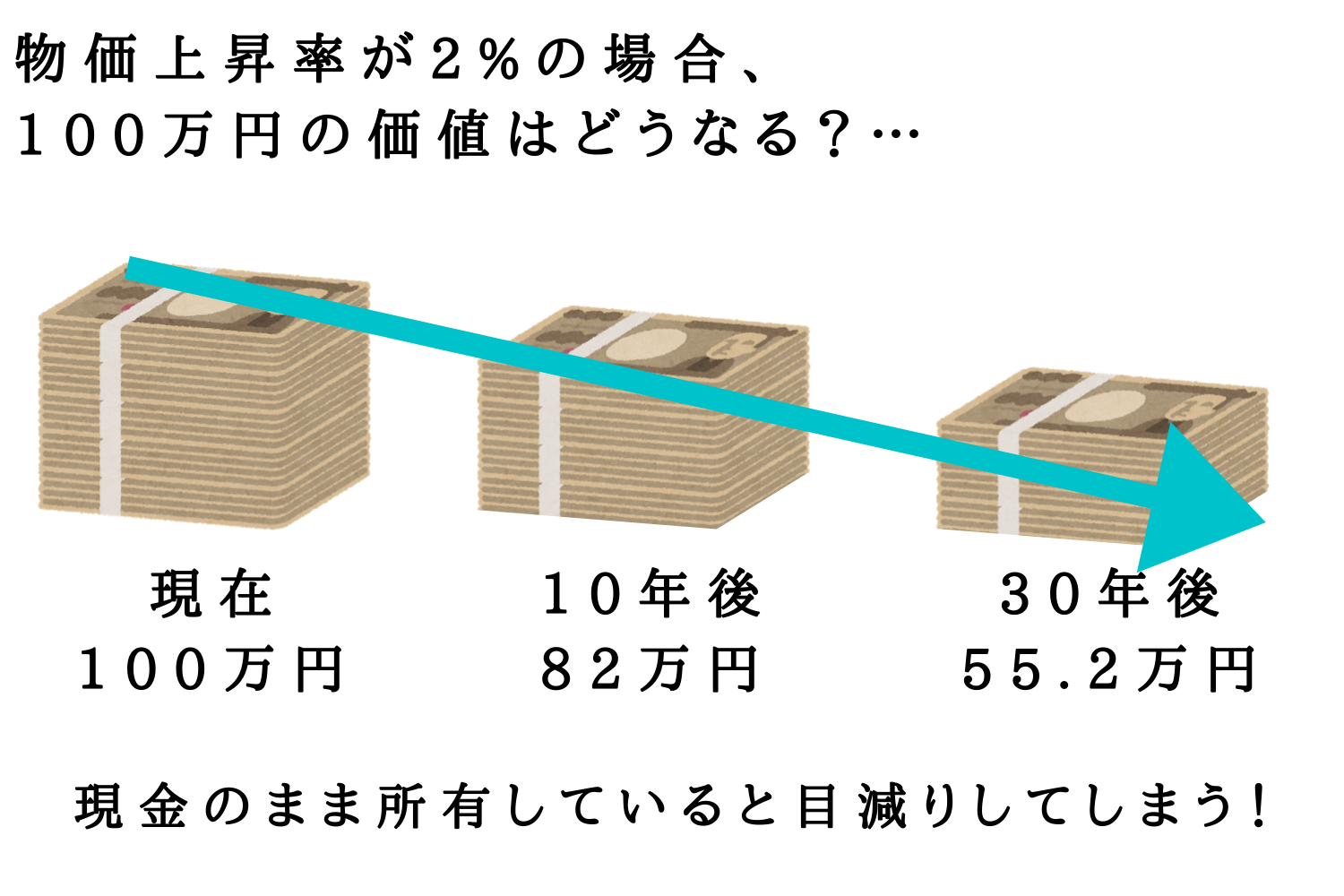

実際に、インフレ率が2%の状態がずっと続いたとすると、現在の100万円が将来どれだけの価値になるのでしょうか。

10年後には82万円となります。同じ100万円なのに、何もしていないと10年後には現在価値で81.7万円相当の物しか買えないということです。

日本銀行によるインフレ誘導

2013年春に日銀黒田総裁は、インフレ目標を2%とする、「異次元の量的・質的金融緩和」を宣言し、実行に移しました。それから7年、2020年1月現在、物価上昇は微妙な状況と言えます。

それに対して日本の財務状況はというと、ご存じのとおり、国と地方自治体の借金を合わせれば、GDPの2倍を優に超える額となっています。

一方、歳入は、景気回復による税収増、消費税をはじめとした税の強化などによって、税収増への期待はあるものの、経済の大きな成長が期待できない中で、国の歳入が右肩上がりに大きく増えることは難しいと考えられます。さらに歳出に関しても、現時点では減少する見込みはほとんどなく、今後さらに高齢社会となり、社会福祉に関連する費用の増加はこれからも続くと見られます。また、地方においても、「地方創生」といううたい文句で、地方活性化のための予算がさらに増えていく傾向にあるのが現状です。

インフレとは、物価の上昇のことですが、それは同時に、通貨価値が下落していることを意味します。よって、借入をしている側からみれば、現状のように金利が上がらないままにインフレが続けば、借金額は実質目減りとなっていくことになります。

本来、インフレになれば、長期国債の(実質的な)金利は上がるはずですが、日銀が大量に買うことで市場が歪められ、低金利で取引されています。こうすることで、低金利で国は国債を発行し、さらにインフレを誘導すれば、借金は実質的に棒引きされることになります。

国債のレートは結果的に金融機関の貸出金利の基準となっているので、企業や一般の投資家もインフレ下でありながら、低金利で融資が受けられるという環境になっているのです。このように、インフレへの可能性の高まりは、日本国の財務状況に大きく影響を受けています。

しかし、今の日銀・政府の政策に批判的な学者・エコノミストは、「いつまでも、日銀が買い進められることはない。いつか買い支えをやめなければならない日がくるので、その時には一気に破綻に向かう可能性がある。」と述べています。確かに、その可能性もゼロではないでしょう。しかし、そんなネガティブなことを考えるより、ある範囲内でのインフレが続くことによる現預金の目減りのリスクを予想しておいた方が、防衛策を素早く打てるためよいのではないでしょうか。

日本はインフレ状態か?

IMF(世界通貨基金)の発表では、日本における2019年10月時点のインフレ率は約0.99%でした。(各種発表データで、若干異なる)。2018年1月発表、日銀の「展望レポート」の中で、2%程度に到達する時期は2019年度頃になる可能性が高いと予想されていましたが、いまだほど遠い状況ですが、2020年1月発表の「展望レポート」でも依然として2%の「物価安定の目標」は維持されています。

「インフレは喜ばしいことか」と言えば、物価の上昇、つまり通貨の価値下落ということだから、単純に喜ばしいこととは言えません。なぜならば、現金資産が目減りしてしまうからです。もしインフレ状態が続くとするならば、「インフレ下でどのようにお金や資産と向き合えばいいのか」を、じっくり考える必要があります。

繰り返しますが、インフレを平たく言えば物価が上がることで、インフレ率は上昇率のことです。それは、通貨(お金)の価値が下がったとも言えます。

仮にインフレ率が1~2%という状態が続くと、100万円の銀行預金に対して利子はわずかしかつかないですが、資産価値としては実質目減りしていきます。インフレ期には、預金の金利の低さを嘆くよりも、インフレ率よりも低い利率しかないため、実質円資産が目減りすることを嘆いた方がよいと言えます。

では一体どうしたらいいのでしょうか?

インフレリスクと様々な資産防衛策

今後も1~2%程度の緩やかなインフレが続き、通貨の価値が目減りしていくということになると、何も対策をしなければ、現金資産の価値は下がっていきます。インフレの状態では、現金、養老保険、長期の定期預金などが一番弱いといえます。資産価値がインフレとともに目減りしていくからです。

それとは反対に、インフレに強い資産は、金と土地・不動産など現物に価値があるものです。そのうち金は、世界中で取引されているため、その国のインフレ状況がダイレクトに価格に反映するわけではありませんし、他の要因でも大きく働きます。一方、土地や不動産は、大半の場合、国内だけで取引は完結します。「世界同時株安」はあっても、「世界同時不動産安」は起こりません。インフレが続けば続くほど、現金価値の目減りになるので、その資産防衛として不動産を買いたいと思う人が増えてくるのは当然で、もちろん、不動産価格が上がれば賃料も上がります。好循環が生まれ、不動産投資がますます増えることになるのです。

インフレの可能性が高まる日本でのリスク対策としての不動産投資

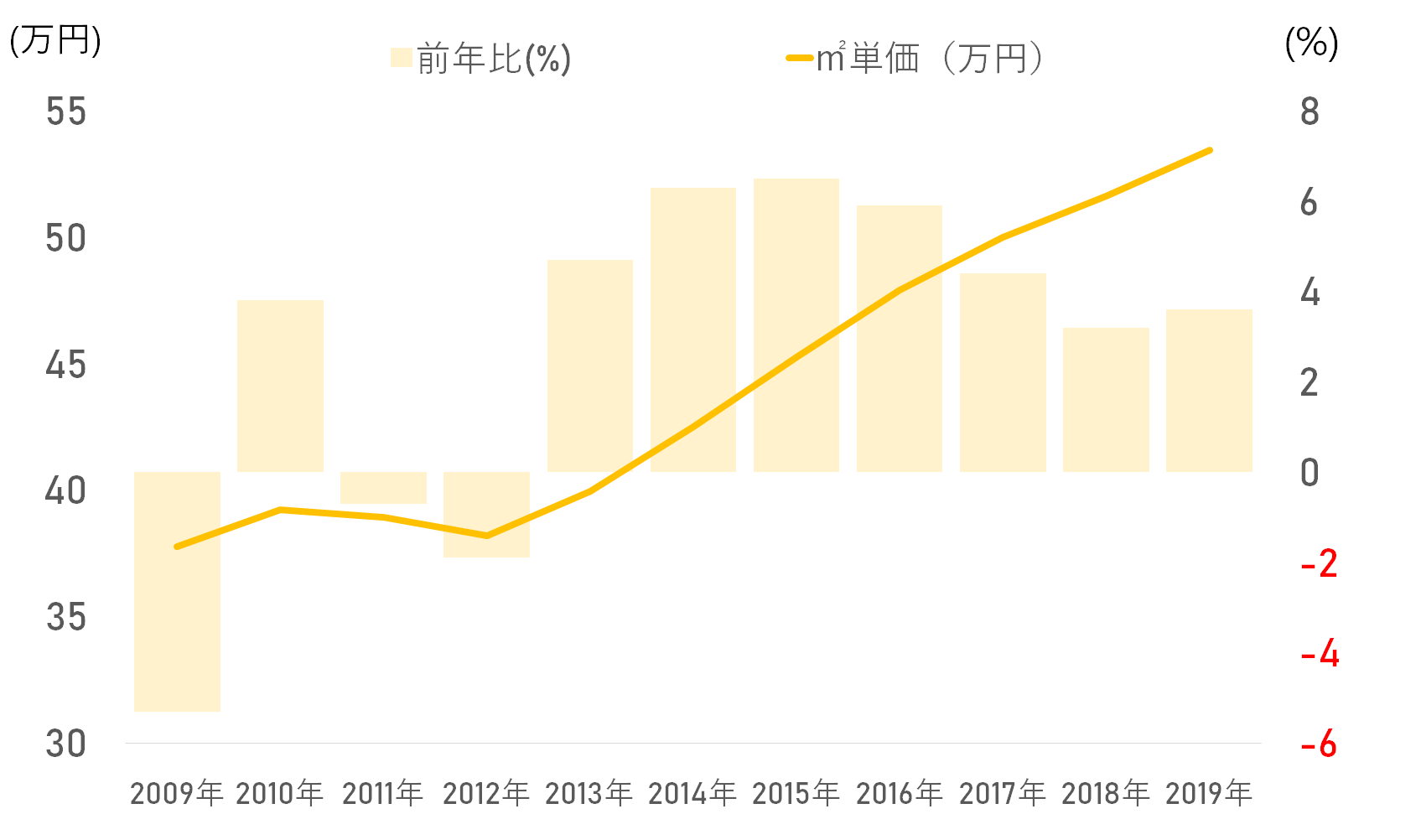

今の日本でも、現金を不動産に代える動きが見え始めています。2013年以降、都市部を中心に不動産価格が上昇しているのは周知のとおりです。

■首都圏中古マンション成約㎡単価の推移

繰り返しますが、インフレになると、通貨の価値が目減りします。そのために、インフレ下においても目減りしない不動産などに資産を転化させ守るという流れが起きているのが現状です。

他にも、資産の防衛策はあります。インフレとともに価格スライドする収入源をもつことです。その代表的なものが、家賃などの賃料収入です。つまり、インフレ状況下においては、物価上昇にも左右されない資産形成をし、さらに、賃料収入を持つことの重要性がますます高まります。それでは、物価と賃料にはどのような関係性があるのでしょう。次に見ていきましょう。

デフレ時は家賃下落のリスクがあるのか?

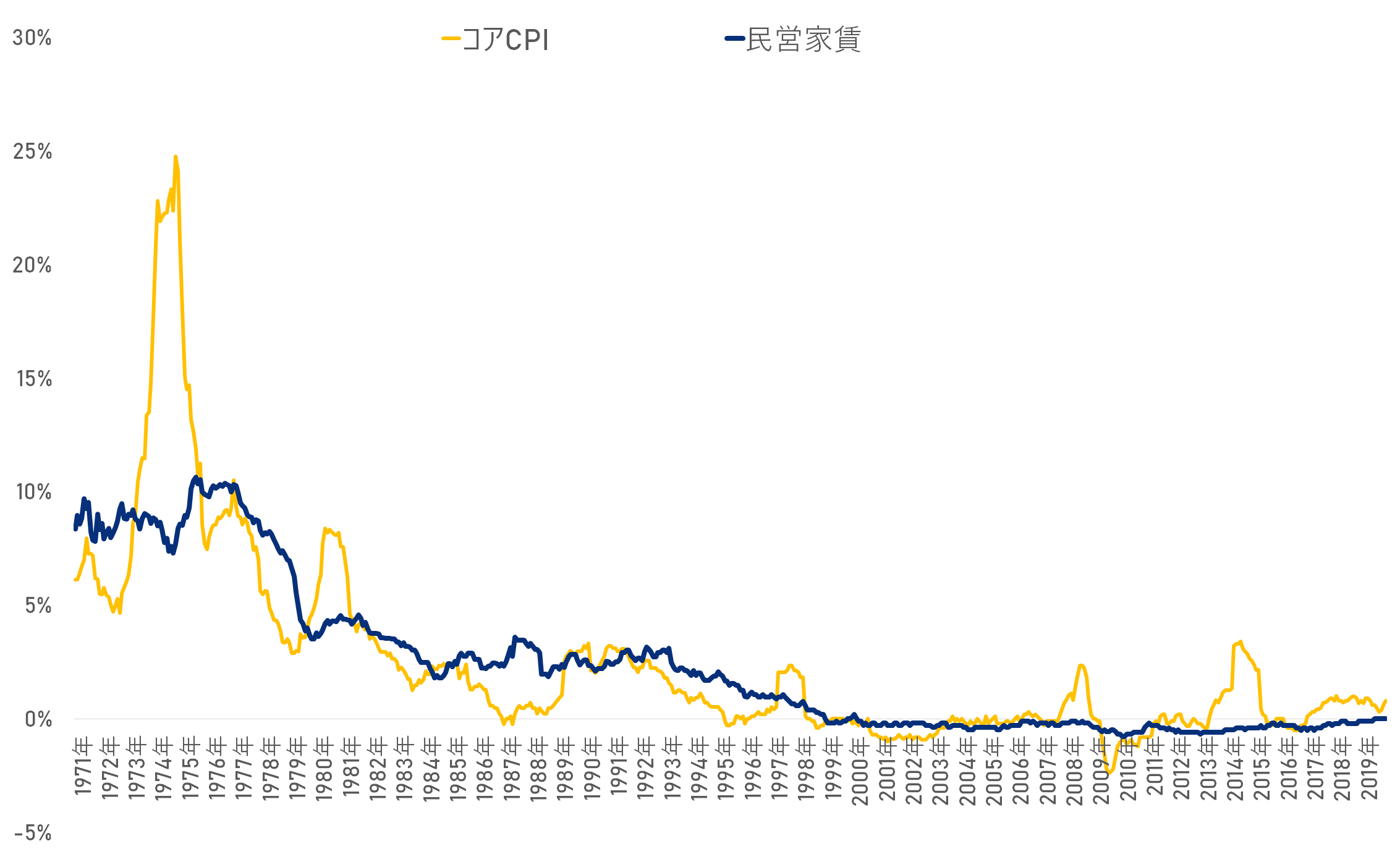

ここで、インフレ(デフレ)と住宅賃料の関係について、データをもとに考えてみましょう。総務省が測定(集計)・分析し、データを公開している消費者物価指数CPI。これは、物価の変動をウオッチするデータとして知られた指数ですが、この項目の中に「住宅賃料」が含まれています。以下のグラフは総務省が発表しているコアCPI※とCPI家賃、それぞれの前年対比の推移を示したものです。

※コアCPI:消費者物価指数(CPI)から、食料品など価格変動の大きい品目を除いたもののことです。インフレやデフレの基調の度合いをみる場合に使われます。

■コアCPIとCPI家賃の前年対比推移

これら2つのデータの相関係数を単純計算すると0.72となり、強い相関関係にあることが分かります。ただ、1980年代と2000年代の状況を鑑みると、この30余年を一括りに計算するのは大雑把すぎます。そこで、1980年~1991年までは経済成長期で、また、率だけで見ると、1994年くらいまではプラス(インフレ期)であったと考えて、「インフレ期」と設定。以降1994年~2013年までをマイナス(デフレ期)と仮定して、2分割して計算してみると、それぞれの相関係数は、前者は0.65、後者は0.41となっている(相関係数は、1~0.7が「強い」、0.7~0.4が「やや強い」、0.4から0.2が「弱い」とされている)。

インフレ期には物価上昇とともに家賃が上がる傾向が強いのが分かります。しかし、マイナス期(デフレ)においても、インフレ期ほどその影響を受けず、家賃は横ばいとなっています。今後もこの傾向は続くと思われます。

つまり、インフレが進むと、ジワジワと住宅賃料は上がる(=投資家から見ると、収入は増える)ようです。一方、それほど大きくないデフレが続いたとしても、住宅賃料が下がる可能性は低そうです。

インフレ時代を前に何もしないということがリスクに

今回はインフレ時代のリスクについて学びました。インフレは物価が上昇すると同時に、通貨の価値が下落します。つまり、現金で保有しているとその価値は目減りします。日本銀行がインフレ誘導策を進め、将来的に日本はインフレ時代が来るかもしれないという状況下において、保有資産を何もせず現金だけでもっておくことの方が、リスクがあることなのかもしれませんね。

一方で、現金を現物資産=不動産に代えて、さらに賃料収入を得る不動産投資は有効なインフレのリスク対策と言えそうです。

その他の講義はこちらから

不動産投資の大学

Writer:HRI journal 編集部

Tag:#不動産投資の大学